مفهوم قیمت پایانی در بورس

قیمت آخرین معامله در بورس چگونه محاسبه می شود؟ | بورس به زبان ساده

قیمت پایانی چیست؟

برای پاسخ به این سوال که مفهوم قیمت پایانی در بورس چیست یا قیمت آخرین معامله یعنی چه؟ باید اول این نکته را مرور کنیم؛ حتما میدانید که در حالت عادی، دامنه نوسان قیمت سهام در بورس ایران بین منفی ۵ تا مثبت ۵ درصد است (البته هنگام تنظیم این مطلب دامنه نوسان بهطور موقت منفی ۲ تا مثبت ۶ تعیین شده و شاید باز هم تغییر کند). اما آیا میدانید مبدا این مقدار نوسان چه عددی است؟ به عبارت سادهتر، آیا میدانید این نوسان مثبت و منفی ۵ درصدی را نسبت به چه عددی میسنجند؟

مبدا دامنه نوسان قیمت پایانی روز قبل است. یعنی اینکه قیمت پایانی روز قبل هر عددی که باشد، قیمت امروز میتواند تا پنج درصد بیشتر یا کمتر از آن قیمت تغییر کند. طبیعی است که مبنای نوسان قیمت روز بعد هم قیمت پایانی امروز باشد.

مثال: فرض کنید قیمت پایانی روز گذشته سهمی ۲۵۰۰ تومان بوده باشد. در این حالت، حداکثر قیمت امروز میتواند ۵ درصد بیشتر از این عدد باشد. از آنجا که ۵ درصد از ۲۵۰۰ برابر با ۱۲۵ است، در نتیجه سقف مجاز قیمت برای امروز به این شکل محاسبه خواهد شد: ۲۵۰۰+۱۲۵=۲۶۲۵

به همین ترتیب کف قیمت مجاز را هم میتوانیم به دست بیاوریم: ۱۲۵ـ۲۵۰۰=۲۳۷۵

اما قیمت پایانی امروز چگونه محاسبه میشود؟ در ادامه این موضوع را هم شرح میدهیم. عجله نکنید!

نحوه محاسبه قیمت پایانی سهام در بورس

بهطور کلی قیمت پایانی در بورس یک سهم مشخصکننده میانگین قیمت تمام معاملات آن سهم در یک جلسه معاملاتی است. مثلا ممکن است ۸۰ درصد از معاملات سهم در یک روز در قیمت منفی ۵ باشد و طبیعتا باید هنگام محاسبه قیمت پایانی، برای این حجم از معاملات در منفی پنج وزن بیشتری قائل شد.

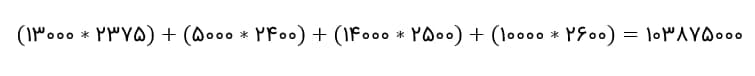

در حالت عادی قیمت پایانی یک سهم میتواند میانگین وزنی معاملات سهم در یک روز معاملاتی باشد. فرض کنید در مثال بالا، ۱۳۰۰۰ سهم در قیمت ۲۳۷۵ تومان، ۵۰۰۰ سهم در قیمت ۲۴۰۰ تومان، ۱۴۰۰۰ سهم در قیمت ۲۵۰۰ تومان و ۱۰۰۰۰ سهم در قیمت ۲۶۰۰ تومان معامله شده باشد. حالا برای به دست آوردن میانگین وزنی معاملات، ابتدا مبلغ کل هر معامله را حساب میکنیم و با هم جمع میزنیم:

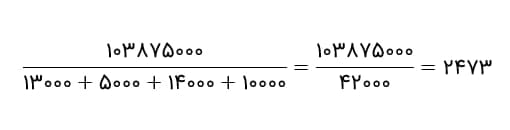

حالا این عدد به دست آمده را تقسیم بر مجموع کل سهام معاملهشده میکنیم:

حالا این عدد به دست آمده را تقسیم بر مجموع کل سهام معاملهشده میکنیم:

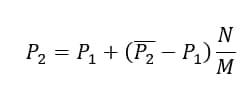

عددی که به دست میآید تقریبا برابر با ۲۴۷۳ تومان است. اما در تعیین قیمت پایانی یک سهم، حجم مبنا هم دخیل است. به این شکل که از تقسیم کل حجم معاملات بر حجم مبنای سهم، نسبتی به دست میآید که اگر کمتر از یک باشد، در تعیین قیمت پایانی روز جاری تاثیر مستقیم دارد. اگر این نسبت بیشتر از یک باشد تاثیری در محاسبه قیمت پایانی ندارد و قیمت پایانی سهم همان میانگین وزنی معاملات روزانه (روش بالا) خواهد بود. فرمول نهایی محاسبه قیمت پایانی در بورس به این شکل است:

که در آن: P_1 قیمت پایانی روز قبل، P_2 قیمت پایانی امروز، (P_2 ̅ ) میانگین وزنی قیمت در معاملات امروز، N حجم معاملات و M حجم مبنا

در این فرمول،اگر نسبت N/M بزرگتر از یک باشد، این نسبت را در محاسبات در نظر نمیگیریم و در نتیجه عددی که این فرمول به ما میدهد همان میانگین وزنی معاملات خواهد بود.

پس اگر کسی از ما بپرسد چه عواملی قیمت پایانی سهم را مشخص میکند، باید بگوییم قیمت پایانی نسبت مستقیمی با میانگین قیمت معاملات روزانه و نسبت معاملات روزانه به حجم مبنا دارد.

نکته یک: وجود حجم مبنا باعث میشود که اگر حجم معاملات روزانه پایین باشد، قیمت پایانی زیاد تغییر نکند. مثلا اگر سهمی در طول روز با صف خرید (یا صف فروش) همراه باشد و حجم معاملات آن نسبت به حجم مبنا ناچیز باشد، قیمت پایانی آن تقریبا تغییری نخواهد کرد.

نکته ۲: قیمت پایانی هر سهم بهصورت خودکار و لحظهای محاسبه میشود و در تابلو معاملات سهم به نمایش درمیآید.

قیمت پایانی درباره سهم چه اطلاعاتی به ما میدهد؟

در آموزشهای تحلیل تکنیکال، گاهی قیمت آخرین معامله را قیمت پایانی عنوان میکنند که ترجمه «Closing Price» است. دقت کنید که در بورس ایران منظور از قیمت پایانی همانی است که بالاتر شرح دادیم. قیمت آخرین معامله هم، همانطور که از اسمش پیداست، نشان میدهد آخرین معامله سهم در چه قیمتی بوده است.

قیمت آخرین معامله چیست؟ چه اطلاعاتی درباره سهام به ما میدهد؟

همانطور که اشاره کردیم، قیمت آخرین معامله نشان میدهد که آخرین معاملهای که در سهم صورت گرفته، در چه قیمتی بوده است. قیمت آخرین معامله بهنوعی قیمت لحظهای سهم است و گاهی که هیجان معاملات بالاست، میتواند دستخوش نوسانهای زیادی باشد. دقت کنید که در تابلو معاملات سهام، آخرین معامله زیر کلمه «معامله» و قیمت پایانی زیر کلمه «پایانی» درج میشود. دقت کنید که قیمت پایانی روز گذشته هم زیر کلمه «دیروز» به نمایش درمیآید.

اگر مفهوم آخرین معامله و قیمت پایانی را بهخوبی درک کنیم، متوجه خواهیم شد که اگر بنا باشد که قیمت سهم رشد کند، اول قیمت آخرین معامله رشد خواهد کرد و بالاتر از قیمت پایانی خواهد آمد و بعد از دستبهدست شدن سهم در قیمتهایی بالاتر از قیمت پایانی، قیمت پایانی هم به مرور رشد خواهد کرد و بالا خواهد آمد. پس یکی از نشانههای رشد قیمت سهم این است که قیمت آخرین معامله بالاتر از قیمت پایانی باشد. برعکس، اگر قیمت آخرین معامله پایینتر از قیمت پایانی باشد، میتواند نشانه روند نزولی سهم باشد.

نکته یک: در روزهایی که هیجان معاملات بالاست، نوسان قیمت آخرین معامله نسبت به قیمت پایانی بسیار شدید است. مثلا ممکن است سهمی در صف خرید قفل باشد و قیمت پایانی آن هم نزدیک به سقف قیمت معاملات روزانه باشد، اما در یک لحظه صف خرید عرضه شود و بقیه معاملهگران با عجله شروع به فروش کنند و در نتیجه قیمت سهم تا کف دامنه نوسان و صف فروش پیش برود. در این حالت حتی ممکن است فاصله بین قیمت پایانی و آخرین معامله به حدود ۱۰ درصد برسد.

نکته ۲: بیشتر اوقات معاملهگران تلاش میکنند قیمت خریدشان نزدیک به قیمت پایانی باشد و قیمت آخرین معامله را مبنای خرید قرار نمیدهند. چون مبنای محاسبه قیمت در روز بعد قیمت پایانی است، نه قیمت آخرین معامله. اگر در شرایط هیجانی بازار دست به خرید بزنید و سهمی را در صف خرید بخرید، در حالی که قیمت پایانی این سهم حدود ده درصد پایینتر است، در این صورت سهم را به قیمت صف خرید دو روز بعد خریدهاید! یعنی برای اینکه قیمت پایانی به قیمت خرید شما برسد و معامله شما در نقطه سربهسر قرار بگیرد، سهم باید دو روز کامل صف خرید باشد و مثبت پنج بخورد.

محاسبه سود و زیان با قیمت پایانی سهم باید انجام شود یا قیمت آخرین معامله؟

راستش را بخواهید هیچ کدام. درست این است که سودوزیان را زمانی محاسبه کنیم که سهم را میفروشیم و معامله را میبندیم. تا زمانی که سهمی را که خریدهایم نفروخته باشیم، سود و زیانی نکردهایم. سهامداران باتجربه و کسانی که به قصد سرمایهگذاری سهمی را میخرند، از این لحاظ تفاوتی بین سهام و داراییهای دیگر قائل نمیشوند. وقتی خانهای را به قصد سرمایهگذاری خریده باشید، نسبت به نوسانهای قیمت خانه در بازههای هفتگی و ماهانه بیتفاوت خواهید بود. تا زمانی که این خانه را نفروخته باشید، سود یا زیانی برای خودتان محاسبه نخواهید کرد.

در هر صورت بازار سهام کمی با بازارهای دیگر فرق دارد و یکی از تفاوتهایش این است که ارزش روز سهامتان را هر لحظه میتوانید در پنل کارگزاریتان ببینید. عددی که به عنوان سود و زیان در پنل کارگزاریها میبینیم، معمولا بر اساس قیمت آخرین معامله است. یعنی اگر سهمتان را با قیمت آخرین معامله به فروش برسانید، به اندازه مقداری که در پنل کارگزاری میبینید سود یا زیان خواهید کرد.

بعضی از کارگزاریها هم هستند که میتوانید در پنلشان مقدار سودوزیان را بر اساس قیمت پایانی تنظیم کنید. از آنجا که نوسان قیمت پایانی نسبت به نوسان آخرین معامله کمتر است، در این حالت مقدار سودوزیانی که در پنل کارگزاری مشاهده میشود نوسان کمتری خواهد داشت.

نکته: وقتی سهمی را میخریم، اگر به قسمت پورتفو در پنل کارگزاری وارد شویم، خواهیم دید که چیزی حدود ۱.۵ درصد زیان کردهایم. دلیل این موضوع این است که نرمافزار کارگزاریها کارمزد معاملات بورس و مالیات را همان اول محاسبه میکنند و در قالب سود و زیان به نمایش در میآورند. مثلا اگر سهمی را با قیمت ۱۰۰۰ تومان خریده باشید و قیمت آخرین معامله سهم هم همین ۱۰۰۰ تومان باشد، پنل کارگزاری (اگر شیوه محاسبه سود و زیانش بر مبنای آخرین قیمت باشد) حدود ۱.۵ درصد زیان نمایش خواهد داد. این ۱.۵ درصد همان کارمزد و مالیاتی است که بابت خرید و فروش سهم باید بپردازید. توضیح سادهاش این است که اگر سهمی را به قیمت ۱۰۰۰ تومان بخرید و به همان قیمت بفروشید، معامله شما سربهسر نبوده است، بلکه حدود ۱.۵ درصد از پولتان به خاطر کارمزد و مالیات کم شده است.

سلام من وام لازم است وام 700میلیون تومان لازم است جواب خواهش