اول از همه باید بدانیم سامانه اعتبارسنجی چه کاری انجام میدهد؟ این سامانه در واقع با بررسی رفتار بانکی و انجام تعهدات مالی افراد و دادن امتیاز به آنها مشتری بدحساب را از مشتری خوشحساب تشخیص میدهد. اگر قصد اعتبارسنجی بانکی یک فرد را دارید، با دادن اطلاعات هویتی او میتوانید سوابق مالیاش را بررسی کنید. بانکها و مؤسسات مالی و اعتباری هم از این روش برای استعلام رتبه اعتباری متقاضیان وام استفاده میکنند. طبیعتا هر کسی رتبه اعتباری پایینتری داشته باشد، شانساش برای گرفتن تسهیلات کمتر خواهد بود.

شما با ثبتنام و عضویت در رده میتوانید نتیجه مراودات مالیتان در بانکها و مؤسسات مالی را بسنجید و اطلاعات مربوط به حسابها و سطح اعتباریتان را به صورت تصویری و PDF در اختیار داشته باشید.

سامانه استعلام رتبه اعتباری با بررسی تسهیلات دریافتی افراد از بانکها و مؤسسات مالی مختلف و چگونگی پرداخت اقساط آنها و بررسی چکهای برگشتی همان فرد، به او امتیاز و رتبه اعتباری میدهد. هر قدر پرداخت اقساط بهموقع و بدون تأخیر باشد، رتبه اعتباری بالاتر میرود. تاخیر در پرداخت اقساط وام یا داشتن چک برگشتی هم امتیاز او را پایینتر میآورد. پس رتبه اعتباری میتواند نشاندهنده خوشحساب یا بدحساب بودن افراد در انجام تعهدات مالی و بانکی باشد.

دلایل زیر منجر به کاهش شدید رتبه اعتباری مشتریان بانکها میشود:

اگر اقساط تسهیلات خود را بهموقع پرداخت کردهاید و سابقه چک برگشتی، بدهی و موارد اینچنینی ندارید که سابقه اعتباری شما مثبت است و نگرانی نداشته باشید. اما اگر سابقه این را دارید که اقساط خود را بهموقع یا اصلاً پرداخت نکردهاید یا چک برگشتی دارید، میتوانید با تسویه معوقات و پرداخت بهموقع اقساط آتی، سابقه اعتباری خود را مثبت کنید.

اگر میخواهید شناسنامه اعتباری شما مثبت باشد، حتماً این موارد را رعایت کنید:

نکته: در مدل قبلی، وضعیت اعتباری فرد فقط در سیستم بانکی سنجیده میشد، یعنی بیشتر بر پرداخت اقساط وام و چکهای وصولشده یا نشده تمرکز داشت. اما در مدل جدید تمامی سوابق مالی فرد اعم از پرداخت مالیات، قبض، جریمههای راهنمایی و رانندگی، پروندههای مالی در قوه قضائیه و… به اعتبارسنجی اضافه شده است.

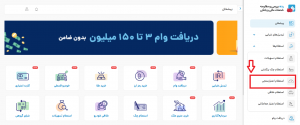

۱.ابتدا وارد لینک my.rade.ir شوید و در منوی پیشخان بر روی گزینه «استعلامها» و سپس «استعلام اعتبارسنجی» کلیک کنید.

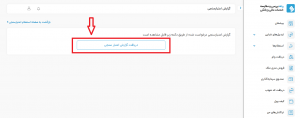

2.در مرحله بعد باید کد ملی و شماره موبایل فردی که قصد دارید استعلام اعتبارسنجیاش را بگیرید، وارد کنید. دقت بفرمایید که شماره همراه و کد ملی واردشده باید متعلق به یک شخص باشد تا دریافت نتیجه استعلام اعتبارسنجی امکانپذیر باشد.

2.در مرحله بعد باید کد ملی و شماره موبایل فردی که قصد دارید استعلام اعتبارسنجیاش را بگیرید، وارد کنید. دقت بفرمایید که شماره همراه و کد ملی واردشده باید متعلق به یک شخص باشد تا دریافت نتیجه استعلام اعتبارسنجی امکانپذیر باشد.

نکته: هزینه استعلام هر اعتبارسنجی حقیقی ۸۰۰۰ تومان است.

3.در این مرحله باید کد تایید پیامکشده را وارد کرده و بر روی گزینه «دریافت گزارش اعتبارسنجی» کلیک کنید.

3.در این مرحله باید کد تایید پیامکشده را وارد کرده و بر روی گزینه «دریافت گزارش اعتبارسنجی» کلیک کنید.

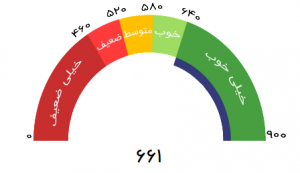

4.حالا گزارش اعتبارسنجی بانکی شما آماده است. همانطور که در تصویر زیر میبینید، مقدار امتیاز، توضیحات تکمیلی، نمودار وضعیت اعتبارسنجی و اطلاعات فردی در این صفحه قابل مشاهده است. همچنین، برای دریافت فایل کامل گزارش اعتبارسنجی بانک مرکزی باید بر روی گزینه «مشاهده گزارش» کلیک کنید تا فرآیند دانلود آغاز شود.

4.حالا گزارش اعتبارسنجی بانکی شما آماده است. همانطور که در تصویر زیر میبینید، مقدار امتیاز، توضیحات تکمیلی، نمودار وضعیت اعتبارسنجی و اطلاعات فردی در این صفحه قابل مشاهده است. همچنین، برای دریافت فایل کامل گزارش اعتبارسنجی بانک مرکزی باید بر روی گزینه «مشاهده گزارش» کلیک کنید تا فرآیند دانلود آغاز شود.

اما غیر از آدمهایی که به عنوان شخص حقیقی برای گرفتن وام وارد سامانه اعتبارسنجی میشوند، سایت «رده» امکان دریافت اعتبارسنجی حقوقی را هم فراهم کرده است. اگر قصد معامله با یک شرکت را دارید، به شما توصیه میکنیم قبل از بستن قرارداد، امتیاز اعتباری آن شرکت را به دست بیاورید. مراحل گرفتن اعتبارسنجی حقوقی را هم همینجا برایتان میآوریم.

اعتبارسنجی حقوقی برای دو دسته از مشتریها کاربرد دارد:

هیچ تفاوتی با گرفتن اعتبارسنجی عادی یا همان شخصی ندارد. تنها تفاوتش این است که برای گرفتن رتبه اعتباری خودتان باید شماره تلفن همراه و کد ملی خودتان را وارد کنید، اما برای گرفتن اعتبارسنجی حقوقی یک شرکت، باید شماره تلفن همراه و کد ملی مدیرعامل همان شرکت را وارد کنید.

نکته مهم: در صورتی که شماره تلفن همراه و کد ملی مدیرعامل شرکت را هم داشته باشید، کد تایید درخواست به شماره همراه مدیرعامل ارسال میشود. یعنی تنها در شرایطی امکان گرفتن اعتبارسنجی حقوقی یک شرکت را دارید که مدیرعامل شرکت هم در جریان باشد و کد تایید پیامک برای او ارسال خواهد شد.

گزارشهای اعتباری به ۵ دسته تقسیم میشوند که عبارتند از:

در این گزارش تعداد استعلامهای صورتگرفته از مشتری نشان داده میشود. تعداد استعلامها در دورههای زمانی 1 ماهه و یک ساله ارائه میشود. گزارش آمار استعلام در هر یک از انواع گزارش نشان داده میشود.

به عنوان مثال این گزارش بیانگر درخواست مشتری برای دریافت تسهیلات در بانکها است. از لحاظ آماری بالا رفتن تعداد استعلامها در کنار افزایش میزان عدم بازپرداخت تسهیلات، میتواند نشاندهنده این موضوع باشد که مشتری بانک به هر نحو ممکن به دنبال دریافت تسهیلات است و در نتیجه احتمال نکول (عدم پرداخت اقساط تسهیلات) آن مشتری بالاتر خواهد بود.

گزارش پایه یا همان گزارش basic، اطلاعاتی از اشخاص درخصوص:

دﺭ ﺍﻳﻦ ﮔﺰﺍﺭﺵ ﻋﻼﻭﻩ ﺑﺮ ﺍﻃﻼﻋﺎﺕ ﺍﺭائهشده ﺩﺭ ﮔﺰﺍﺭﺵ ﭘﺎﻳـﻪ، ﺟﺰﺋﻴﺎﺕ ﻣﺮﺑﻮﻁ ﺑﻪ ﺗﺴﻬﻴﻼﺕ ﺍﺧﺬﺷﺪﻩ ﺗﻮﺳـﻂ ﺷـﺨﺺ نیز ارائه میشود. ﺩﺭ ﺟﺰﺋﻴﺎﺕ ﻗﺮﺍﺭﺩﺍﺩ ﻳﮏ ﺗﻘﻮﻳﻢ ﻳﮏ ﺳﺎﻟﻪ ﻧﻴﺰ ﻭﺟﻮﺩ ﺩﺍﺭﺩ ﮐﻪ ﺭﻭﻧﺪ ﭘﺮﺩﺍﺧﺖ ﺍﻗﺴﺎﻁ ﻭ ﻭﺿﻌﻴﺖ ﻫﺮ ﻗﺮﺍﺭﺩﺍﺩ ﺩﺭ ﻳﮏ ﺳﺎﻝ گذشته ﻧﻤﺎﻳﺶ ﺩﺍﺩﻩ ﻣﻲﺷﻮﺩ.

ﺍﻳﻦ ﮔﺰﺍﺭﺵ ﻋﻼﻭﻩ ﺑﺮ ﺍﻃﻼﻋﺎﺕ ﺍﺭﺍﺋﻪﺷﺪﻩ ﺩﺭ ﮔﺰﺍﺭﺵ ﺍﺳﺘﺎﻧﺪﺍﺭﺩ، ﺟﺰﺋﻴﺎﺕ ﻣﺮﺑﻮﻁ ﺑﻪ ﺗﻌﻬﺪﺍﺕ ﻏﻴﺮﻣﺴﺘﻘﻴﻢ ﺷـﺨﺺ (قراردادهایی که شخص نقش ضامن را ایفا میکند) را نیز ارائه میدهد.

دﺭ ﺻﻮﺭﺗﻲ ﮐﻪ ﺩﺭ ﺍﻃﻼﻋﺎﺕ ﻣﺮﺑﻮﻁ ﺑﻪ ﻳﮏ ﺷﺨﺺ ﻣﺎﻧﻨﺪ اطلاعات هویتی، آدرس، تماس و موارد دیگر تغییری ایجاد شود، سابقه این تغییرات در گزارش سابقه ارائه میشود.

نکته: ﺍﻳﻦ ﮔﺰﺍﺭﺵ زمانیکه ﻣﻄﺎﻟﺒﺎﺕ ﻣﺸﺘﺮی ﻣﻌﻮﻕ ﻣﺎﻧﺪﻩ ﺑﺎﺷﺪ ﻭ ﺑﺎﻧﮏ ﺑﻪ ﺍﻭ ﺩﺳﺘﺮﺳﻲ ﭘﻴﺪﺍ ﻧﮑﻨﺪ، ﺍﻃﻼﻋﺎﺕ ﺧﻮﺑﻲ ﺍﺭﺍﺋﻪ ﺧﻮﺍﻫﺪ کرد.

این گزارش در جهت تصمیمسازی و تکمیل فرآیند استعلامات توسط بانکها اخذ میشود. در گزارش ارزیابی با توجه به امتیازهای اکتسابی توسط سامانه تحلیل و مشتری بانک از منظر درجه خوش حسابی اعلام میشود. یعنی در واقع با استفاده از سابقه گذشته رفتار اعتباری مشتری بانک، رفتار احتمالی او در آینده پیش بینی میشود.

گزارش ارزیابی براساس پارامترهای مختلفی، اهلیت اعتباری شخص را مورد سنجش قرار میدهد و براساس آن، نمرهای را برای شخص محاسبه میکند. همچنین براساس نمره محاسبهشده، رتبهای را به شخص اختصاص میدهد که این رتبه از A1 (ریسک خیلی پایین) شروع شده و به E3 (ریسک خیلی بالا) ختم میشود. لازم به ذکر است که با حرکت از A1 به E3 ریسک اعتباری شخص افزایش مییابد.

نکته: رتبهبندی با توجه به پارامترهای امتیازی محاسبهشده، وضعیت اعتباری هر شخص را به صورت ریسک خیلی پایین، ریسک پایین، ریسک متوسط، ریسک بالا و ریسک خیلی بالا تفسیر میکند.

نکته: رتبهبندی با توجه به پارامترهای امتیازی محاسبهشده، وضعیت اعتباری هر شخص را به صورت ریسک خیلی پایین، ریسک پایین، ریسک متوسط، ریسک بالا و ریسک خیلی بالا تفسیر میکند.

به عنوان مثال، اگر امتیاز فردی 661 باشد، رتبه اعتباری او A2 خواهد بود و در رتبهبندی در جایگاه خیلی خوب قرار میگیرد.

شاید برایتان این سؤال پیش بیاید که در سامانه اعتبارسنجی چه اطلاعاتی در اختیار شما قرار میگیرد. جدول زیر همه اطلاعات و سوابقی را نشان میدهد که از طریق سامانه اعتبارسنجی رده امکان به دست آوردنش را دارید.

| اطلاعات هویتی | شماره ملی، نام و نامخانوادگی، نام پدر، جنسیت، تاریخ تولد، محل تولد، وضعیت تأهل، شماره تماس، نشانی |

| سابقه اعتباری | اطلاعات تسهیلات دریافتی، نحوه بازپرداخت اقساط، سوابق مثبت و منفی در عمل به تعهدات مستقیم و غیرمستقیم |

| آمار استعلام | اینکه شما به چه میزان در معرض استعلام از سامانه اعتبارسنجی قرار داشتهاید و چه تعداد مراجعه به بانکها و مؤسسات مالی داشتهاید |

| تعهدات عمومی | سوابق منفی نزد سازمانهای دیگر از جمله چک برگشتی، بدهی به مالیات و بدهی به گمرک |

| ضمانتها | گزارش کامل وضعیت اعتباری ضامنهای قراردادهای مختلف مشتری |

| تغییر اطلاعات مشتری | گزارش تفصیلی در خصوص تغییرات اطلاعات مهم مرتبط با مشتری مانند تغییرات اطلاعات آدرس مشتری در بانکهای مختلف، تغییرات مربوط به اطلاعات هویتی، تغییرات مربوط به انواع وضعیتهای منفی مشتری |

| اتصال به سامانه بانکهای اطلاعاتی | امکان اتصال سامانه به سایر بانکهای اطلاعاتی موجود در کشور جهت درج سوابق منفی هویتی مشتری |

5 سال گذشته.

بله، این را هم بدانید که اگر تسهیلاتی از سیستم بانکی دریافت نکرده باشید منجر به کاهش رتبه اعتباری شما نیز خواهد شد.

همان دوره پرداخت است. به عنوان مثال: ماهانه، 2ماهه، 3ماهه و غیره که در زمان دریافت تسهیلات برای مشتری بانک مشخص میشود.

اقساط یا ثابت است یا پلکانی. نحوه بازپرداخت اقساط در زمان دریافت تسهیلات برای مشتری بانک مشخص میشود.

آخرین تاریخی که در آن بانک اطلاعات بهروزشده مربوط به قرارداد را به شرکت اعتبارسنجی اعلام کرده است.

این یعنی موعد بازپرداخت اقساط رسیده است ولی مشتری بانک پرداخت نکرده است.

این یعنی موعد بازپرداخت اقساط مشتری بانک نرسیده است. در واقع نشاندهنده میزان بدهی باقیمانده مشتری بانک است.