اوراق اختیار فروش تبعی چیست؟

اصطلاحات مربوط به اوراق اختیار فروش تبعی را اینجا بخوانید | بورس به زبان ساده

اوراق اختیار فروش تبعی که به آن طرح بیمه سهام هم میگویند، در واقع نوعی تعهدنامه است که شرکت یا نهاد منتشرکننده، بهموجب آن متعهد میشود که تعدادی از سهام یک شرکت مشخص را در تاریخی معین و به قیمت معین بخرد. در واقع اوراق اختیار فروش تبعی را یک شرکت یا نهاد مالی منتشر میکند و در آن متعهد میشود که سهام یک شرکت را در تاریخی معین -که به آن تاریخ اعمال میگویند- و با قیمتی معین -که به آن قیمت اعمال میگویند- از سهامدار خریداری کند.

مثلا ممکن است قیمت سهام شرکت ذوب آهن اصفهان در حال حاضر ۶۰۰ تومان باشد و یک نهاد مالی اوراق اختیار فروش تبعی برای سهام این شرکت منتشر کند و متعهد شود که در پایان سال جاری، سهام شرکت ذوب آهن را با قیمت ۷۳۳ تومان خواهد خرید. در این صورت، کسی که امروز مالک سهام ذوب آهن اصفهان است، با خرید این اوراق، میتواند مطمئن باشد که در پایان سال میتواند سهامش را قیمت ۷۳۳ تومان بفروشد. به بیان ساده، قیمت تضمینشده هر برگه سهم شرکت ذوب آهن اصفهان در پایان سال، ۷۳۳ تومان خواهد بود.

از طرفی اگر قیمت سهام شرکت ذوب آهن در پایان سال جاری، بالاتر از ۷۳۳ تومان باشد، مالک سهم میتواند سهامش را در بازار بفروشد و سود بیشتری کسب کند.

اصطلاحات مربوط به اوراق اختیار فروش تبعی

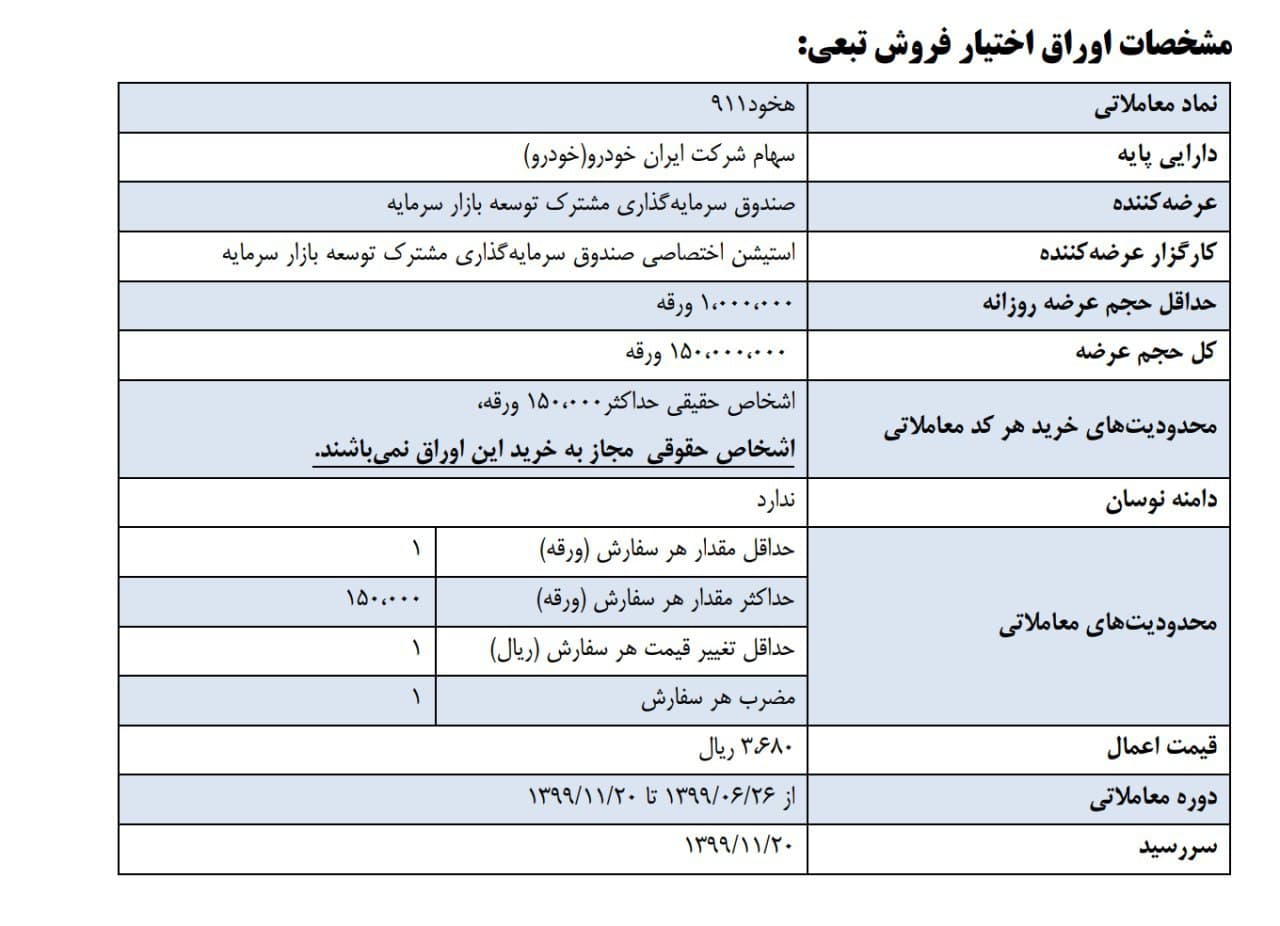

اوراق اختیار فروش تبعی یکی از ابزارهای مشتقه بازار بورس است که بهتر است با اجزای آن آشنایی کلی داشته باشیم. در تصویر زیر جدول مربوط به آگهی اوراق اختیار فروش تبعی خودرو را مشاهده میکنید. در ادامه بعضی اصطلاحات این جدول را با هم مرور میکنیم.

- نماد معاملاتی: در این قسمت نماد معاملاتی مروبط به این اختیار فروش تبعی درج میشود. برای خرید اوراق اختیار مورد نظرتان، باید این نماد در پنل کارگزاری جستوجو کنید و سفارش خریدتان را روی این نماد بگذارید.

- دارایی پایه: همانطور که اشاره کردیم، اوراق اختیار فروش تبعی نوعی ابزار مشتقه است و در بر اساس یک دارایی (سهام) خاص تنظیم شده. در این قسمت میتوانید ببینید که اوراق مورد نظر مربوط به کدام دارایی است.

- عرضهکننده: در این قسمت نام ناشر اوراق اختیار را میبینید. در واقع همین ناشر است که متعهد شده سهام مورد نظر را در تاریخ معینی بخرد.

- کارگزار عرضهکننده: نهادی که وظیفه عرضه این اوراق را به عهده دارد.

- حداقل حجم عرضه روزانه: در این قسمت مشخص میشود که روزانه حداقل چه تعداد از این اوراق عرضه خواهد شد.

- کل حجم عرضه: تعداد کل اوراقی که قرار است در بازار عرضه شود.

- محدودیتهای خرید هر کد معاملاتی: این قسمت مشخص میکند که هر کد بورسی حقوقی یا حقیقی حداکثر چه تعداد از این اوراق میتواند خریداری کند.

- قیمت اعمال: قیمتی که عرضهکننده یا ناشر متعهد شده است سهم را بخرد.

- تاریخ سررسید: تاریخ تعیینشده برای استفاده از اوراق اختیار فروش تبعی. در این تاریخ است که مالک اوراق میتواند سهمش را به عرضهکننده بفروشد.

- محدودیتهای معاملاتی: در این قسمت سقف و کف تعداد هر سفارش و حداقل تغییر قیمت سفارشها تعیین شده است.

- دوره معاملاتی: در این قسمت مشخص میشود که اوراق اختیار مورد نظر، در چه بازهای در بازار سهام به فروش خواهد رسید.

مراحل اعمال اوراق اختیار فروش

اگر اوراق اختیار فروش تبعی را خریداری کنید، در تاریخ سررسید تحت شرایطی میتوانید از این اوراق استفاده کنید. دقت کنید که اگر قیمت پایانی سهام پایه در تاریخ سررسید بیشتر از قیمت اعمال باشد، اعمال اوراق اختیار فروش تبعی ممکن نیست (انجام این کار عاقلانه هم نیست). اما اگر قیمت پایانی سهام پایه کمتر از قیمت اعمال باشد، آن وقت میتوانید حداکثر تا ساعت ۱۳ تاریخ سررسید، از طریق کارگزاریتان درخواست اعمال بدهید.

در صورتی که درخواست اعمال بدهید، یکی از ۳ حالت زیر انجام خواهد شد:

- سهم به قیمت اعمال از دارنده اوراق اختیار فروش به عرضهکننده این اوراق منتقل خواهد شد.

- مابهالتفاوت قیمت اعمال و قیمت پایانی بهصورت نقدی به دارنده اوراق اختیار فروش پرداخت خواهد شد.

- عرضهکننده اوراق اختیار فروش، تعدادی سهام پایه به دارنده اوراق اختیار فروش تبعی منتقل خواهد کرد، بهطوری که ارزش ریالی سهام منتقل شده برابر با مابهالتفاوت ارزش روز سهام مورد نظر و قیمت اعمال باشد.

نکتههای مهم مربوط به اوراق اختیار فروش تبعی

نکته یک: یکی از مهمترین نکتهها این است که اوراق اختیار فروش تبعی، برخلاف اختیار معامله عادی، بازار ثانویه ندارد. یعنی وقتی این اوراق را خریدید، دیگر نمیتوانید بفروشید. فقط میتوانید در تاریخ سررسید این اوراق را اعمال کنید و سهمتان را به عرضهکننده اوراق بفروشید.

نکته ۲: قیمت هر برگه اختیار فروش تبعی که این روزها منتشر میشوند، یک ریال است. هرچند در بعضی نمادها امکان خرید بالاتر از این قیمت هم وجود دارد، اما توجه کنید که چون خبری از بازار ثانویه نیست و امکان فروش این اوراق وجود ندارد، بهتر است این اوراق را بالاتر از یک ریال نخرید.

اگر موفق به خرید این نوع اوراق نشدید، زیاد نگران نباشید. عرضهکنندگان این اوراق در واقع بهنوعی کف قیمتی سهام مورد نظر در شش ماه یا یک سال بعد را مشخص کردهاند و بسیار بعید است که در تاریخ سررسید، قیمت سهام مورد نظر پایینتر از آن قیمت باشد

نکته ۳: برای خرید هر برگه اختیار فروش تبعی، باید یک برگه از سهام پایه مربوط به این اوراق را در سبد سهامتان داشته باشید. به عبارت ساده، نمیتوانید بدون اینکه سهام بانک ملت را داشته باشید، اقدام به خرید اختیار فروش تبعی سهام بانک ملت بکنید. اگر هم مثلا ۱۰۰۰ برگه سهم بانک ملت دارید، میتوانید حداکثر ۱۰۰۰ ورقه اختیار فروش تبعی این سهام را بخرید.

نکته ۴: وقتی اوراق اختیار فروش تبعی یک سهم را میخرید، باید تا تاریخ سررسید اوراق، به تعداد اوراق اختیار فروش تبعی خریداریشده، سهام پایه را در سبد خود نگه دارید. برای مثال، اگر ۲۰۰۰ برگه سهم بانک ملت دارید و ۱۰۰۰ ورقه اختیار فروش تبعی آن را میخرید، تعداد سهام بانک ملت در سبد سهامتان نباید کمتر از ۱۰۰۰ سهم شود.

نکته ۵: اوراق اختیار فروش تبعی که این روزها منتشر میشوند برای حمایت از سهامداران خرد حقیقی در نظر گرفته شدهاند و کدهای حقوقی امکان خریدشان را ندارند. با این حال، تعداد اوراقی که برای هر کدام از شرکتها در نظر گرفته شده، کمتر از تعداد سهام شناور آن شرکت است. به عبارت دیگر، شاید همه افراد حقیقی موفق به خرید اوراق اختیار فروش تبعی شرکت مورد نظرشان نشوند. از آنجا که این نوع اوراق قابلیت فروش ندارند، سعی نکنید در قیمتهای بالاتر از یک ریال خریدار باشید. توجه داشته باشید که هزینهای که بابت این اوراق میپردازید (مانند هزینه بیمه) قرار نیست به شما برگردد. بنابراین پرداخت هزینه بالاتر از یک ریال به ازای هر ورقه کار عاقلانهای نیست.

نکته ۶: اگر موفق به خرید این نوع اوراق نشدید، زیاد نگران نباشید. عرضهکنندگان این اوراق در واقع بهنوعی کف قیمتی سهام مورد نظر در شش ماه یا یک سال بعد را مشخص کردهاند و بسیار بعید است که در تاریخ سررسید، قیمت سهام مورد نظر پایینتر از آن قیمت باشد.